Comprendre les fondamentaux de la méthode DCF

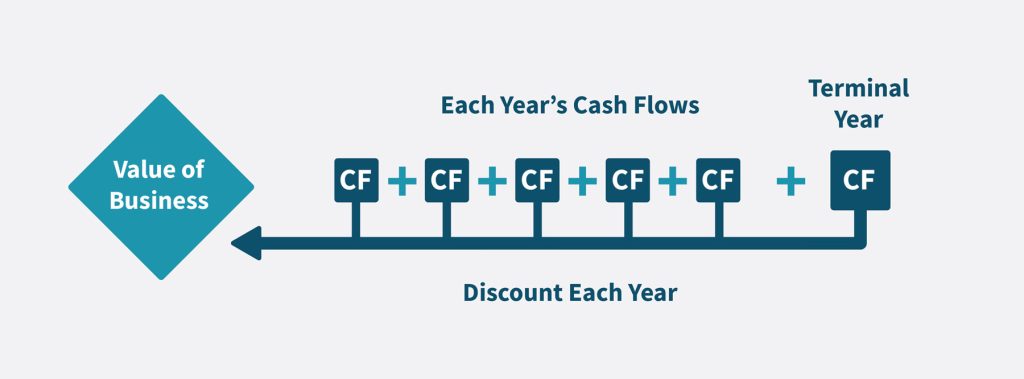

La méthode des Discounted Cash Flows (DCF), ou flux de trésorerie actualisés en français, est une technique de valorisation financière largement utilisée par les analystes et les investisseurs. Cette approche vise à estimer la valeur intrinsèque d’une entreprise en se basant sur ses flux de trésorerie futurs attendus. La méthode DCF repose sur le principe que la valeur d’un actif aujourd’hui est égale à la somme de tous les flux de trésorerie qu’il générera dans le futur, ajustés pour tenir compte de la valeur temps de l’argent.

L’utilisation de la méthode DCF nécessite une compréhension approfondie des fondamentaux financiers de l’entreprise, ainsi qu’une capacité à projeter ses performances futures. Cette technique est particulièrement appréciée pour sa rigueur analytique et sa flexibilité, permettant d’intégrer divers scénarios et hypothèses dans l’évaluation.

Les étapes clés de la valorisation par DCF

La mise en œuvre de la méthode DCF suit généralement un processus en plusieurs étapes :

- Estimation des flux de trésorerie futurs

- Détermination du taux d’actualisation

- Calcul de la valeur actualisée des flux

- Estimation de la valeur terminale

- Agrégation des résultats pour obtenir la valeur de l’entreprise

Chacune de ces étapes requiert une analyse minutieuse et l’utilisation de données financières précises. L’estimation des flux de trésorerie futurs, par exemple, s’appuie sur une analyse approfondie des performances passées de l’entreprise, de ses perspectives de croissance et des tendances du marché.

L’importance du taux d’actualisation dans le modèle DCF

Le taux d’actualisation est un élément crucial dans la méthode DCF. Il représente le coût du capital de l’entreprise et reflète le risque associé à ses flux de trésorerie futurs. Le choix du taux d’actualisation approprié est déterminant pour la précision de l’évaluation, car il influence directement la valeur actualisée des flux de trésorerie.

Généralement, le taux d’actualisation utilisé est le coût moyen pondéré du capital (CMPC ou WACC en anglais). Ce taux prend en compte à la fois le coût des capitaux propres et le coût de la dette de l’entreprise, pondérés par leur proportion respective dans la structure financière de l’entreprise.

Calcul de la valeur terminale dans l’analyse DCF

La valeur terminale est un composant essentiel de la méthode DCF. Elle représente la valeur de l’entreprise au-delà de la période de prévision explicite des flux de trésorerie. Deux approches principales sont utilisées pour calculer la valeur terminale :

- La méthode de la croissance perpétuelle

- La méthode des multiples de sortie

La méthode de la croissance perpétuelle suppose que l’entreprise continuera à croître à un taux constant à l’infini après la période de prévision. Cette approche est particulièrement adaptée aux entreprises stables et matures. La méthode des multiples de sortie, quant à elle, estime la valeur terminale en appliquant un multiple (comme le ratio EV/EBITDA) aux résultats projetés de la dernière année de prévision.

Avantages et limites de la méthode DCF

La méthode DCF présente plusieurs avantages notables :

- Elle prend en compte la valeur temps de l’argent

- Elle permet d’intégrer des scénarios de croissance variés

- Elle offre une évaluation basée sur les fondamentaux de l’entreprise

Cependant, cette approche comporte également certaines limites :

- Elle repose sur des projections qui peuvent être incertaines

- Elle est sensible aux hypothèses utilisées, notamment le taux d’actualisation

- Elle peut être complexe à mettre en œuvre pour les entreprises en forte croissance ou les start-ups

Application pratique de la méthode DCF

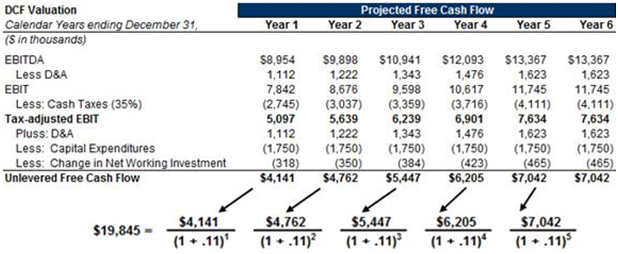

L’application pratique de la méthode DCF nécessite une démarche structurée et rigoureuse. Voici les étapes détaillées pour réaliser une valorisation DCF :

- Analyse approfondie des états financiers historiques de l’entreprise

- Projection des flux de trésorerie futurs sur une période de 5 à 10 ans

- Calcul du taux d’actualisation (CMPC) en tenant compte du profil de risque de l’entreprise

- Actualisation des flux de trésorerie projetés

- Estimation de la valeur terminale

- Sommation des flux actualisés et de la valeur terminale pour obtenir la valeur de l’entreprise

- Ajustement de la valeur obtenue en fonction de la dette nette et des actifs hors exploitation

Cette démarche permet d’obtenir une estimation de la valeur intrinsèque de l’entreprise, qui peut ensuite être comparée à sa valeur de marché pour identifier d’éventuelles opportunités d’investissement.

Outils et ressources pour la valorisation DCF

Pour faciliter la mise en œuvre de la méthode DCF, plusieurs outils et ressources sont disponibles :

- Logiciels financiers spécialisés (ex : Bloomberg, FactSet)

- Modèles Excel préconçus pour l’analyse DCF

- Bases de données financières pour obtenir des informations sur les entreprises et les marchés

- Rapports d’analystes financiers fournissant des projections et des hypothèses de valorisation

Ces ressources peuvent grandement faciliter le processus de valorisation, en particulier pour les analystes débutants ou les investisseurs individuels souhaitant approfondir leur compréhension de la méthode DCF.

Comparaison de la méthode DCF avec d’autres approches de valorisation

Bien que la méthode DCF soit largement reconnue et utilisée, il est important de la comparer à d’autres approches de valorisation pour obtenir une vision plus complète de la valeur d’une entreprise. Les méthodes alternatives couramment utilisées incluent :

- L’approche par les multiples de marché

- La méthode des transactions comparables

- L’évaluation basée sur les actifs

Chacune de ces méthodes a ses propres forces et faiblesses. L’approche par les multiples, par exemple, est plus simple à mettre en œuvre mais peut être influencée par les conditions de marché à court terme. La méthode DCF, bien que plus complexe, offre une vision plus fondamentale de la valeur de l’entreprise.

Perspectives d’avenir et évolutions de la méthode DCF

La méthode DCF continue d’évoluer pour s’adapter aux changements du paysage économique et financier. Parmi les tendances émergentes, on peut citer :

- L’intégration de facteurs ESG (Environnementaux, Sociaux et de Gouvernance) dans les modèles DCF

- L’utilisation de l’intelligence artificielle pour améliorer les projections financières

- L’adaptation de la méthode aux spécificités des entreprises technologiques et des start-ups

Ces évolutions témoignent de la flexibilité et de la pertinence continue de la méthode DCF dans un environnement financier en constante mutation.

En définitive, la méthode des Discounted Cash Flows reste un outil incontournable pour les analystes financiers et les investisseurs cherchant à évaluer la valeur intrinsèque d’une entreprise. Sa capacité à intégrer les perspectives futures et à prendre en compte la valeur temps de l’argent en fait une approche particulièrement pertinente dans le contexte actuel. Bien que son application requière une expertise et une rigueur certaines, la méthode DCF offre une base solide pour la prise de décisions d’investissement éclairées.